Chaque année, les clients prennent connaissance de l’État du maximum déductible au titre des REER dans leur Avis de cotisation et posent des questions similaires :

• Y a‑t‑il une différence entre une cotisation à un REER et un maximum déductible au titre d’un REER?

• J’ai un montant déductible au titre d’un REER et des

cotisations inutilisées. Qu’est‑ce que cela signifie?

• Mes droits de cotisation inutilisés pour l’année sont de 3 500 $. Suis‑je dans une situation de cotisation excédentaire à un REER?

Commençons par les principes de base — le maximum déductible au titre d’un REER correspond au montant qu’une personne peut cotiser et déduire aux fins de l’impôt sur le revenu des particuliers (plus une marge de tolérance de cotisation excédentaire de 2 000 $). Les cotisations à un REER sont les montants que les particuliers ont déposés dans leur REER et qui peuvent être déduits aux fins de l’impôt sur le revenu. Si les cotisations ne dépassent pas la marge de tolérance de cotisation de 2 000 $, il n’y a pas lieu de s’inquiéter.

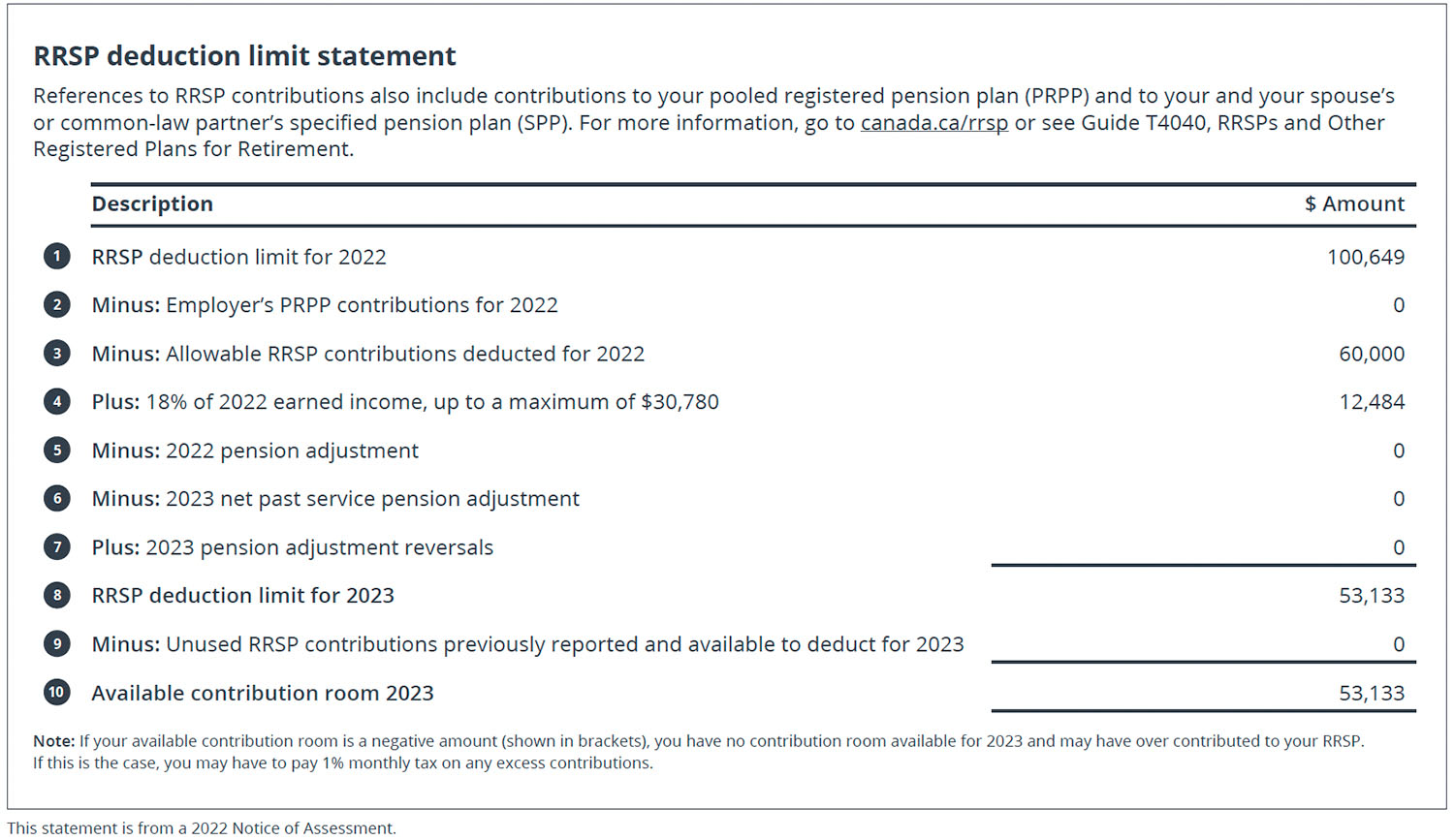

Jetons maintenant un coup à la section État du maximum déductible au titre des REER, qui se trouve dans l’Avis annuel de cotisation ou de nouvelle cotisation d’un particulier, dans Mon dossier de l’ARC et l’application mobile MonARC.

Description de l’État du maximum déductible au titre des REER

Ligne 1 : Maximum déductible au titre des REER

pour 2022 — prend en compte les droits de

cotisation à un REER inutilisés disponibles de

l’année précédente de 100 649 $.

Ligne 2 : Prend en compte les cotisations facultatives de l’employeur au régime de pension agréé collectif.

Ligne 3 : Cet état du maximum déductible au titre des REER prend également en compte les cotisations de 60 000 $ à un REER pour 2022 qui ont été déduites de la déclaration de revenus des particuliers pour 2022.

Ligne 4 : Droits de cotisation à un REER

supplémentaires de 12 484 $, compte tenu

du revenu gagné en 2022 multiplié par 18 %,

jusqu’à concurrence du maximum annuel. Le

maximum annuel déductible au titre des REER

pour 2023 était de 30 780 $ et celui de 2024

est de 31 560 $.

Lignes 5 à 7 : Rajustements liés aux prestations

d’un régime de pension agréé (RPA). Les

rajustements comprennent les cotisations

à un régime de pension agréé, le service passé net ou les facteurs d’équivalence rectifiés. Ces renseignements auraient été présentés sur le feuillet T4 de 2022 ou d’autres feuillets de revenu de retraite d’un particulier. Il semble que ce contribuable ne participe à aucun régime de pension avec son employeur.

Ligne 8 : Lorsque tous ces montants sont combinés, le maximum déductible au titre des REER pour 2023 est calculé. Pour cette personne, le maximum est de 53 133 $.

Les deux lignes suivantes peuvent poser problème.

Ligne 9 : Cotisations inutilisées à un REER. Cette ligne montre les cotisations à un REER qui n’ont pas été déduites aux fins de l’impôt

sur le revenu.

Ligne 10 : Droits de cotisation disponibles pour 2023. Cette ligne indique les cotisations maximales à un REER qu’un particulier peut déduire en 2023. Les cotisations peuvent être versées jusqu’à 60 jours après la fin de l’année civile, c’est‑à‑dire le 29 février 2024.

Précisons quelques faits pour souligner des

renseignements pertinents aux lignes 9 et 10 :

Qu’arriverait‑il si cette personne avait cotisé 100 000 $ à son REER en 2022, mais n’avait déduit que 60 000 $ comme il est indiqué? Les 40 000 $ restants figureraient à la ligne 9, « Cotisations inutilisées à un REER déclarées antérieurement et déductibles pour 2023 ». Étant donné que les cotisations inutilisées de 40 000 $ sont inférieures au maximum déductible de 53 133 $ au titre des REER de 2023, le montant à la ligne 10 indiquerait un solde positif de 13 133 $ et il n’y a aucune préoccupation concernant des cotisations excédentaires.

Examinons un dernier scénario : disons que la personne a cotisé 150 000 $ à son REER en 2022 et a encore une fois déduit 60 000 $. Les 90 000 $ restants sont comptabilisés comme une cotisation non utilisée. Malheureusement, comme 90 000 $ dépassent le maximum déductible au titre des REER de 53 133 $, plus la marge de cotisation excédentaire de 2 000 $ pour un REER, le particulier a versé des cotisations excédentaires à son REER. La ligne 10 montrerait un solde négatif de 36 867 $ qui serait assujetti à une pénalité de cotisation excédentaire à un REER de 1 % par mois.

Nous espérons que cette explication de l’État du maximum déductible au titre des REER vous aidera dans le cadre de votre planification en matière de REER. N’oubliez pas que vous n’avez pas besoin d’être l’expert ici : si vous avez des questions, n’hésitez pas à communiquer avec votre conseiller de Wellington‑Altus.