La retraite est généralement une occasion de réjouissance, mais elle s’accompagne souvent d’une bonne part d’anxiété financière. Les recherches indiquent que de nombreuses personnes craignent de survivre à leurs économies, ce qui les empêche de profiter pleinement de la vie tout au long de leur retraite.

Les conseillers peuvent aider les clients à résoudre ce que l’on a baptisé le « problème le plus épineux et le plus difficile en matière de finances »1 en créant un flux de trésorerie et une source de revenus pour les aider à bien vivre à la retraite sans craindre de manquer de fonds.

La génération d’un flux de trésorerie peut avoir un impact très positif sur la retraite. Les flux de trésorerie peuvent aider à lisser les revenus annuels et les obligations fiscales personnelles et à financer les dépenses inattendues qui peuvent survenir.

Qu’est-ce qu’un flux de trésorerie et en quoi se différencie-t-il du revenu?

Pour le dire simplement, les flux de trésorerie ne figurent pas dans la déclaration de revenus des particuliers et ne sont pas assujettis à l’impôt sur le revenu, contrairement au revenu. Les sources les plus courantes de flux de trésorerie sont l’argent comptant ou les comptes-chèques et le CELI d’un particulier.

Bien que chaque situation soit unique, voici quelques questions pour commencer à élaborer un plan de retraite :

- Comment envisagez-vous la retraite? Il est important de comprendre vos objectifs de retraite et vos habitudes de dépenses. Prévoyez-vous de dépenser la majeure partie de vos actifs ou de laisser un patrimoine à des bénéficiaires désignés?

- Quels sont les risques? Vous attendez-vous à être en bonne santé et à profiter d’une longue retraite? La plupart des régimes de retraite prévoient des frais de subsistance et des dépenses liées au mode de vie jusqu’à l’âge de 90 ans et plus. Les régimes de retraite devraient être régulièrement réexaminés pour tenir compte des principaux risques liés aux coûts des soins de santé, à l’inflation, à une mauvaise séquence de rendements ou à tout écart par rapport à vos hypothèses.

- Quelles sont les sources de financement disponibles? Un plan de prélèvement efficace sur toutes les sources disponibles aide à minimiser les impôts, à mettre plus de fonds à votre disposition pendant vos années de retraite et à maximiser la valeur de votre succession, le cas échéant.

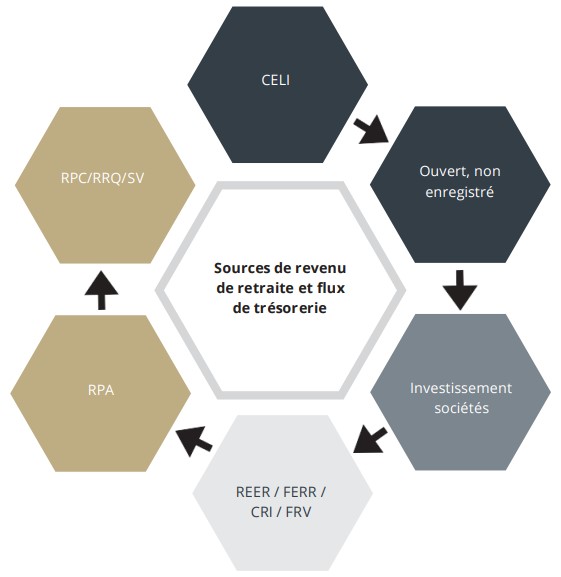

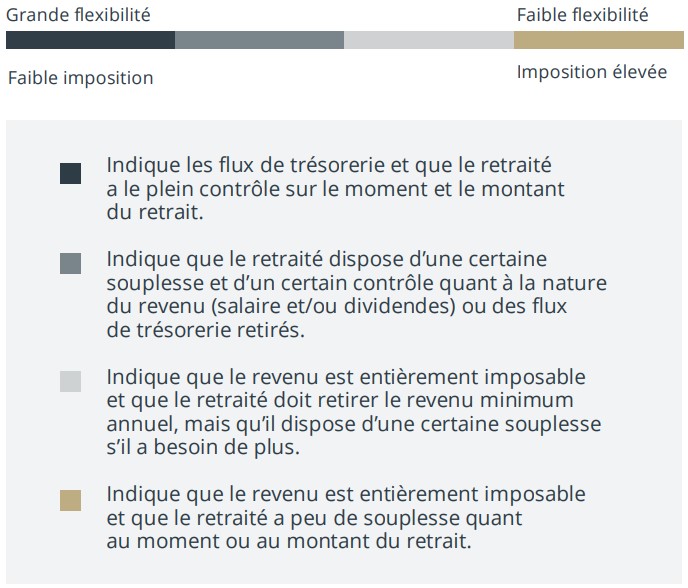

Tout d’abord, examinons quelques-unes des sources typiques de flux de trésorerie et de revenu sur les plans de la souplesse, de l’imposition et du contrôle.

Régimes enregistrés d’épargne-retraite et régimes de retraite à prestations déterminées

De nombreux Canadiens épargnent en vue de la retraite au moyen de comptes enregistrés d’épargne-retraite (REER) et de comptes de retraite immobilisés (CRI), qui permettent aux cotisations de fructifier en étant exonérés d’impôt dans le cadre du plan. Les retraits effectués dans le cadre de ces régimes lors de la retraite sont imposés comme des revenus ordinaires, sous réserve de certaines règles :

- Les REER doivent être convertis en fonds enregistrés de revenu de retraite (FERR) et/ou en rente avant la fin de l’année civile au cours de laquelle le titulaire du compte atteint l’âge de 71 ans.

- Les CRI comportent d’autres facteurs liés au déblocage et à l’âge selon la province de résidence. Dans certaines circonstances, 50 % d’un CRI peut être transféré dans un REER, et le reste peut être converti en fonds de revenu viager (FRV) et/ou en rente à la retraite, au plus tôt à 55 ans et au plus tard à la fin de l’année civile où le titulaire du compte atteint l’âge de 71 ans.

- Les retraits doivent respecter les pourcentages minimums (et maximums, dans le cas d’un FRV) qui sont annoncés en fonction de l’âge du titulaire du compte le 1er janvier de chaque année. Dans le cas des FERR, il est possible de choisir, au moment de la conversion, d’utiliser l’âge de l’époux ou du conjoint de fait.

- Jusqu’à 50 % des retraits d’un FERR, d’un FRRI ou d’une rente peuvent être partagés avec l’époux ou le conjoint de fait, compte tenu des règles canadiennes sur le partage des pensions éligibles.

- Les REER de conjoint demeurent un outil de retraite utile et peuvent aider à équilibrer le capital de retraite, les revenus et les impôts associés pour un couple : le conjoint ayant les revenus les plus élevés cotise à un REER de conjoint et, en fin de compte, les retraits du FERR sont imposés en fonction des revenus du conjoint ayant les revenus les plus faibles à la retraite.

Les régimes de retraite à prestations déterminées sont une autre source constante et stable de financement de la retraite pour ceux qui y ont accès. Les paiements de pension sont imposés comme un revenu ordinaire, peuvent également être indexés sur l’inflation et sont éligibles au partage des revenus de pension avec l’époux ou le conjoint de fait.

Placements non enregistrés et actifs d’entreprises

Comptes d’épargne libre d’impôt (CELI)

Les CELI offrent le maximum d’efficacité fiscale et de souplesse en matière de financement de la retraite, puisque les revenus et les gains générés par le CELI ainsi que les retraits sont exonérés d’impôt.

Stratégies clés

Une fois que vous aurez déterminé vos objectifs de retraite et vos sources de financement, votre conseiller de Wellington-Altus pourra préparer un plan de financement de retraite décrivant un ou plusieurs scénarios à prendre en considération. Voici quelques stratégies à envisager :

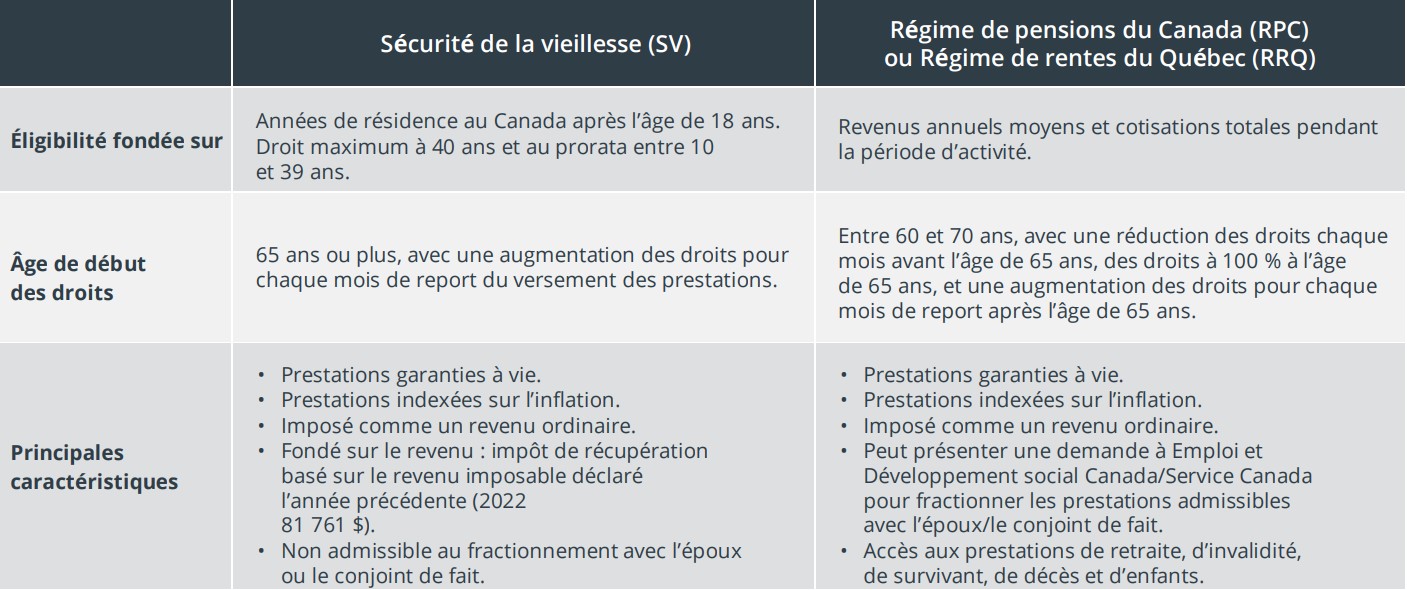

- Différez l’aide gouvernementale. Malgré la possibilité d’obtenir des paiements garantis et indexés plus élevés à vie, seulement 1 % des Canadiens reportent le versement du revenu du RPC jusqu’à l’âge de 70 ans.

- Retirez des actifs du FERR plus tôt pour combler l’écart avant d’avoir accès aux aides gouvernementales différées, ce qui permet de lisser le revenu et l’impact fiscal associé tout au long de la retraite. Utilisez toute marge fiscale excédentaire pour financer les cotisations au CELI, puis les placements non enregistrés.

- Assurez-vous d’utiliser tous les crédits d’impôt, déductions et possibilités de fractionnement du revenu disponibles (p. ex., fractionnement du revenu de pension et crédit d’impôt pour revenu de pension).

- Envisagez de demander à l’Agence du revenu du Canada de « sauter une année » pour éviter de déclencher l’impôt de récupération de la SV lorsque vous vous attendez à un gain en capital important, peut-être à la suite de la vente d’une propriété de vacances.

- Lissez l’impôt sur la récupération de la SV en planifiant stratégiquement la perception de dividendes imposables dans la mesure du possible, en partageant les revenus de pension avec votre conjoint ou en enregistrant des revenus importants avant de commencer à percevoir la SV, tout en tenant compte de l’inscription automatique à la SV et en retardant proactivement le début des paiements jusqu’à l’âge de 70 ans.

Conclusion

La situation de chaque client est unique; par conséquent, il est impossible d’élaborer un plan de retraite prenant en compte tous les scénarios possibles. Les chocs de dépenses, les changements de situation familiale et l’imposition à l’étranger sont des exemples d’événements qui peuvent mener à des résultats de planification différents. Il est essentiel d’avoir une compréhension approfondie de vos besoins en matière de planification des dépenses et de succession, de savoir quand une analyse plus poussée est justifiée, d’évaluer toutes les hypothèses et de soumettre les résultats à des tests de résistance dans le cadre de différents scénarios pour élaborer un plan de retraite réussi.

1 William Sharpe, économiste lauréat du prix Nobel, Barron’s, novembre 2019.