CONTEXTE

L’impôt minimum de remplacement (IMR) 1 est un autre calcul de l’impôt à payer que les Canadiens et les fiducies canadiennes doivent envisager chaque année en parallèle avec leurs calculs d’impôt réguliers. L’IMR a été créée en 1986 pour promouvoir et maintenir l’équité du régime fiscal canadien.

En termes simples, si l’impôt au titre de l’IMR est supérieur à l’impôt calculé autrement, l’IMR représentera l’impôt fédéral qu’un contribuable devra payer pour l’année. Il y a quelques exceptions à l’IMR, comme en ce qui concerne l’année du décès ou une faillite pour les particuliers, ou pour certains types de fiducies, y compris les fiducies en faveur de soi-même ou les fiducies de conjoint, les fonds communs de placement ou les fiducies de soins de santé au bénéfice des employés.

[1] a présente communication porte uniquement sur l’IMR fédéral, et non sur l’IMR provincial ou territorial.

Comment l’IMR fonctionne-t-il?

L’IMR a été conçu pour faire en sorte que les Canadiens à revenu élevé ne réduisent pas de façon disproportionnée l’impôt qu’ils doivent payer en appliquant divers avantages fiscaux, comme en déclarant un revenu exonéré considérable ou en demandant des déductions ou des crédits d’impôt importants. La plupart des contribuables ignorent l’existence de l’IMR, car celui-ci ne s’applique pas à leur situation. En effet, l’impôt qu’ils doivent payer dépasse les seuils de l’IMR.

L’IMR est calculé sur le formulaire T691 Impôt minimum de remplacement pour les particuliers, ou sur le formulaire T3SCH12 Impôt minimum pour les fiducies, comme suit:

- Déclaration du revenu imposable régulier (« Revenu imposable » à la ligne 26000 du formulaire T1 Déclaration de revenus et de prestations et à la ligne 56 du formulaire T3 Déclarationde renseignements et de revenus des fiducies).

- Ajustement de divers avantages fiscaux, comme l’augmentation des taux d’inclusion du revenu imposable, la réduction des taux des déductions ou la limitation des crédits d’impôt et des reports qui sont réclamés pour déterminer un « revenu imposable rajusté », communément appelé l’assiette de l’IMR.

- Application de l’exonération de l’IMR. Pour 2023, l’exonération fédérale au titre de l’IMR est de 40 000 $.

- Application du taux de l’IMR au revenu imposablerajusté net (c.-à-d. le revenu imposable rajustémoins l’exonération de l’IMR). Pour 2023, le taux del’IMR est de 15 %, ce qui représente le taux marginald’imposition fédéral le plus bas.

- Déduction des crédits d’impôt nonremboursables admissibles de l’IMR calculé.

Quand l’IMR est-il le plus souvent appliqué?

Les contribuables canadiens qui déclarent des gains fiscalement avantageux ou réclament des déductions qui représentent d’importantes sommes par rapport à leur revenu sont les plus susceptibles d’appliquer l’IMR. Il peut s’agir de l’exonération cumulative des gains en capital sur des immobilisations admissibles, d’abris fiscaux comme des actions accréditives ou des sociétés en commandite qui ont déclaré des pertes, des intérêts ou des frais financiers, ou d’importantes déductions pour les options d’achat d’actions accordées à des employés, des revenus de dividendes ou des dons d’actions.

L’IMR n’est généralement pas une obligation fiscale supplémentaire. Il devrait plutôt être considéré comme un paiement anticipé d’impôt compte tenu des dispositions de report et de crédit connexes. Si un contribuable est assujetti à l’IMR au cours d’une année donnée, la différence entre l’impôt calculé au titre de l’IMR et l’impôt régulier peut alors être appliquée comme crédit pour réduire l’impôt régulier à payer si ce dernier est supérieur à l’impôt calculé au titre de l’IMR au cours des sept prochaines années ou jusqu’à ce que le crédit soit épuisé, selon la première éventualité.

Changements à l’IMR annoncés dans le budget fédéral de 2023 (budget de 2023)

Le budget de 2023 contenait trois changements clés proposés à l’IMR pour les années d’imposition commençant après 2023, à savoir:

- Ajouts et ajustements pour élargir le calcul durevenu imposable rajusté ou de l’assiette de l’IMR.

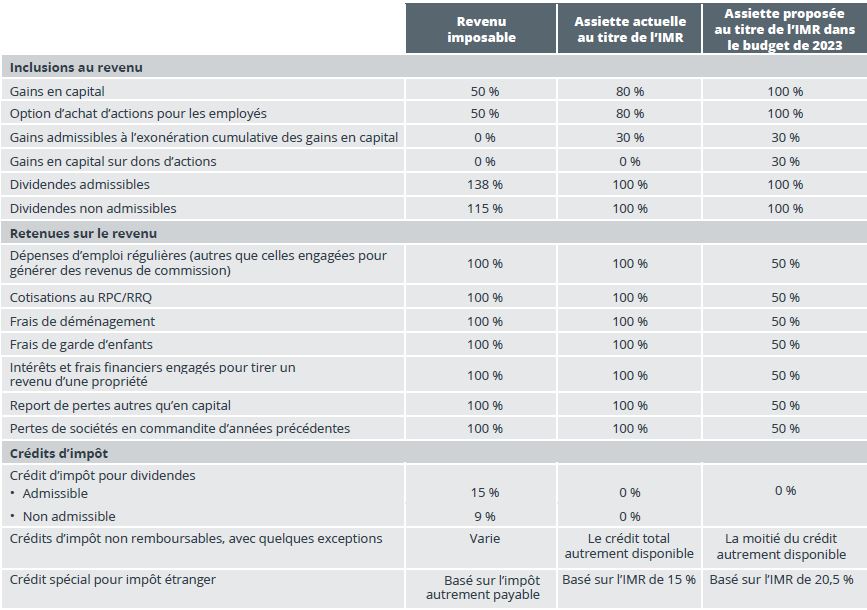

Dans le budget de 2023, des ajouts et desajustements ont été apportés aux avantagesfiscaux actuels inclus dans le calcul du revenuimposable rajusté ou de l’assiette de l’IMR. Le tableau A présente tous les ajouts etajustements proposés en ce qui a trait au revenuimposable rajusté ou à l’assiette de l’IMR. - Augmentation de l’exonération au titre de l’IMRde 40 000 $ à environ 173 000 $ pour 2024, ce quireprésente la quatrième tranche d’impositionfédérale marginale.

- Augmentation du taux de l’IMR de 15 % à 20,5 %,qui est le deuxième taux marginal d’impositionle plus bas.

Avec ces changements proposés, on s’attend à ce que plus de 99 % de l’IMR perçu soit payé par les contribuables qui gagnent plus de 300 000 $ par année, et que 80 % de l’IMR soit versé par ceux qui gagnent plus d’un million de dollars par année. Les clients qui se préoccupent des conséquences fiscales qui pourraient les toucher en 2024 ainsi que de l’application de l’IMR devraient consulter leur conseiller fiscal.

Tableau A – Modifications proposées dans le budget de 2023 au calcul de l’assiette de l’impôt minimum de remplacement

Le tableau ci-dessous résume les changements concernant le calcul de l’assiette de l’IMR proposés dans le budget de 2023. Les taux dans la colonne « Revenu imposable » reflètent le pourcentage inclus dans le revenu ou déduit du revenu et les crédits d’impôt disponibles pour le calcul de l’impôt régulier à payer, en supposant que tous les critères pour les déductions et les crédits sont autrement respectés et que les limites ne sont pas dépassées.

Modifications apportées à l’IMR : un exemple

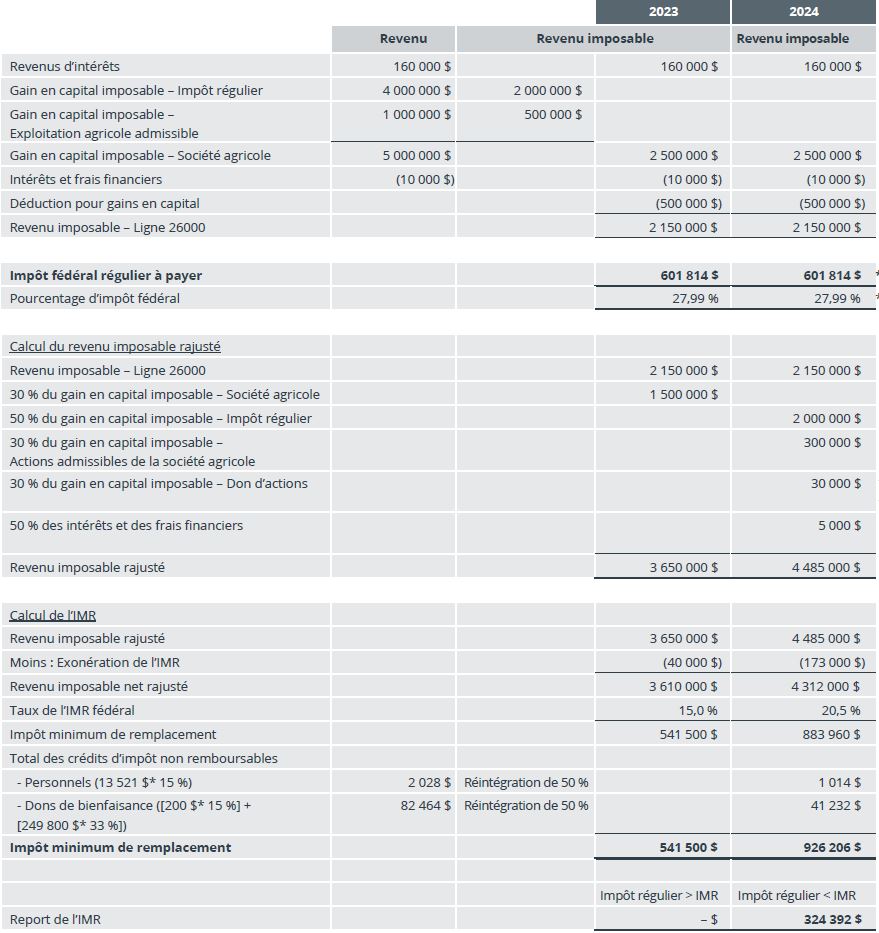

L’exemple suivant illustre la façon dont les changements proposés dans le budget de 2023 influeraient le calcul de l’IMR lorsqu’ils seront appliqués.

M. Massé a déclaré un revenu imposable de 2 150 000 $ à la ligne 26000 de son formulaire T1. Son revenu imposable comprend les montants suivants:

- Disposition de ses actions admissibles de la société agricole (produit de 5 000 000 $, PBR/CL de 1 $).

- L’exonération cumulative des gains en capital (ECGC) de 1 000 000 $ a été appliquée aux actions admissibles de sa société agricole.

- Don de bienfaisance de 250 000 $. Reconnaissant sa chance, il a fait don d’actions de son compte non enregistré Wellington-Altus d’une valeur de 250 000 $ (PBR de 150 000 $).

- Intérêts et frais financiers de 10 000 $ liés à son compte non enregistré.

Compte tenu du revenu imposable de M. Massé et des crédits d’impôt que ce dernier a réclamés, l’IMR serait-elle appliquée en 2023 en vertu des règles existantes, ou en 2024, compte tenu des changements proposés dans le budget de 2023?

L’IMR ne serait pas appliqué dans le cas de M. Massé en 2023, car seule une partie (1 M$/5 M$ = 20 %) de son gain en capital lié à ses actions admissibles de société agricole est protégée de l’impôt sur le revenu au moyen de son ECGC. Son taux d’imposition fédéral est de près de 28 %, soit près du double du taux de l’IMR de 15 %. Si le produit tiré des actions admissibles de la société agricole avait été beaucoup plus faible, disons 1 500 000 $, l’IMR aurait été appliqué, car seulement un sixième du gain en capital serait assujetti à l’impôt (gain en capital de 1 500 000 $ - ECGC de 1 000 000 $ = 500 000 $ * 50 % du taux d’inclusion = 250 000 $) à un taux d’imposition fédéral moyen proche du taux de l’IMR.

Pour 2024, les changements apportés au calcul de l’IMR annoncés dans le budget de 2023 signifient que le revenu imposable rajusté ou l’assiette de l’IMR de M. Massé serait plus du double pour atteindre 4 485 000 $, étant donné que 100 % des gains en capital réguliers seront désormais pris en compte, que l’on additionne 30 % des gains en capital liés aux actions données et que l’on soustrait 50 % de la déduction relative aux intérêts et aux frais financiers. L’augmentation du revenu imposable rajusté ou de l’assiette de l’IMR, même après déduction de l’exonération plus élevée de 173 000 $, assujetti au taux de l’IMR annoncé de 20,5 %, fait en sorte que l’IMR devrait être appliquée dans le cas de M. Massé en 2024.

Le tableau B ci-dessous présente de façon détaillée le calcul de l’impôt régulier et de l’IMR pour 2023 et 2024 dans le cadre de cet exemple.

Tableau B – Impôt fédéral régulier à payer et impôt fédéral à payer au titre de l’IMR prévus pour M. Massé

* Les taux d’imposition fédéraux et les tranches d’imposition de 2023 et 2024 devraient être les mêmes.

** Don de bienfaisance de 250 000 $ déclaré. Le don a été financé par des actions du compte non enregistré dont la JVM était de 250 000 $ et le PBR de 150 000 $, ce qui représente un gain en capital de 100 000 $.

*** Intérêts et frais financiers de 10 000 $ relatifs à un compte non enregistré.