Il y a bien des raisons pour lesquelles il peut être compliqué de préparer les déclarations de revenus d’une personne décédée au cours de l’année du décès. Toutefois, nous aurions tort de ne pas souligner les possibilités de planification qu’offrent certaines situations. Alors qu’en temps normal les contribuables peuvent ne produire qu’une seule déclaration de revenus pour une année d’imposition donnée, il est possible de produire plusieurs déclarations de revenus pour l’année du décès.

Les renseignements ci-dessous décrivent certains des avantages que comporte la production de multiples déclarations de revenus pour l’année du décès, tant du point de vue de l’impôt sur le revenu que des bénéficiaires.

Quels sont les avantages de produire de multiples déclarations?

Les contribuables canadiens sont assujettis à des taux marginaux d’imposition sur le revenu. Cela signifie que plus les revenus et les gains déclarés au cours d’une année donnée sont élevés, plus le taux d’imposition réel sera élevé. Par conséquent, si les mêmes revenus et gains sont fractionnés et déclarés dans des déclarations de revenus finales distinctes, cela crée des économies d’impôt et les bénéficiaires s’en tirent mieux. Ainsi:

Chaque déclaration finale supplémentaire fournit un ensemble distinct de taux marginaux d’imposition pour le contribuable décédé. Même si le contribuable décédé aura le même revenu l’année du décès, l’étalement de ce revenu sur plusieurs déclarations réduira son taux d’imposition réel.

La production de multiples déclarations de revenus multiplie également l’accès à un nombre limité de crédits d’impôt sur le revenu. Par exemple, chacune des déclarations de revenus finales peut demander le crédit d’impôt « Montant personnel de base », ce qui permet de réduire davantage le taux d’imposition réel par rapport à la production d’une seule déclaration. Il est également possible de répartir certains crédits entre les déclarations pour en optimiser l’utilisation.

Choix de produire des déclarations distinctes

Au cours de l’année du décès, la Loi de l’impôt sur le revenu prévoit que, dans certaines circonstances, le liquidateur, ou l’exécuteur testamentaire, peut produire des déclarations de revenus supplémentaires pour le compte du défunt, selon la nature du revenu et des gains reçus. Jusqu’à quatre déclarations de revenus peuvent être produites pour l’année du décès:

Déclaration obligatoire:

- T1 Déclaration de revenus et de prestations

Déclarations facultatives:

- Déclaration de revenus provenant de droits ou de biens

- Déclaration de revenus des sociétés

- Déclaration de revenus d’une succession assujettie à l’imposition à taux progressifs

Chacune de ces déclarations et leurs exigences sont examinées en détail plus loin.

01

T1 Déclaration de revenus et de prestations

Il s’agit de la déclaration de revenus standard qui doit obligatoirement être produite pour chaque contribuable décédé au cours de l’année du décès. Elle est communément appelée « déclaration à la date du décès » ou « déclaration finale ».

Cette déclaration fait état de tous les revenus et gains déclarés du 1er janvier jusqu’à la date du décès inclusivement, sauf les montants inclus dans les déclarations facultatives décrites ci-dessous. Cette déclaration de revenus comprend également les gains en capital découlant de la disposition réputée de biens immédiatement avant le décès du contribuable.

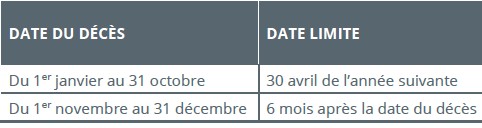

Date limite: Cela dépend de la date du décès du contribuable. En supposant que ni le client ni son conjoint n’étaient des travailleurs autonomes, les dates limites sont les suivantes:

02

Déclaration de revenus provenant de droits ou de biens

Les montants de revenu qui sont considérés comme des « droits ou biens » peuvent faire l’objet d’une déclaration distincte. En termes simples, un « droit ou bien » désigne les montants de revenu qui ont été gagnés et qui sont à recevoir au moment du décès, mais qui n’ont pas encore été versés ou perçus. Voici quelques exemples courants de « droits ou biens »:

- Commissions impayées

- Prestations d’AE, de RPC et de SV non versées

- Montants pour les vacances ou les congés de maladienon utilisés

- Rémunération et salaire dans certaines circonstances

- Dividendes déclarés, mais non versés

Date limite: Pour produire une déclaration de revenus provenant de droits ou de biens, il faut déposer un formulaire de choix auprès de l’Agence du revenu du Canada au plus tard un an après la date du décès du contribuable ou dans les 90 jours suivant la date figurant sur l’avis de cotisation de la déclaration finale.

03

Déclaration de revenus des sociétés

Lorsque le contribuable est propriétaire ou associé d’une entreprise non constituée en société qui ne déclare pas son revenu selon l’année civile, une partie du revenu de l’entreprise peut être admissible à une déclaration distincte. Prenons l’exemple suivant :

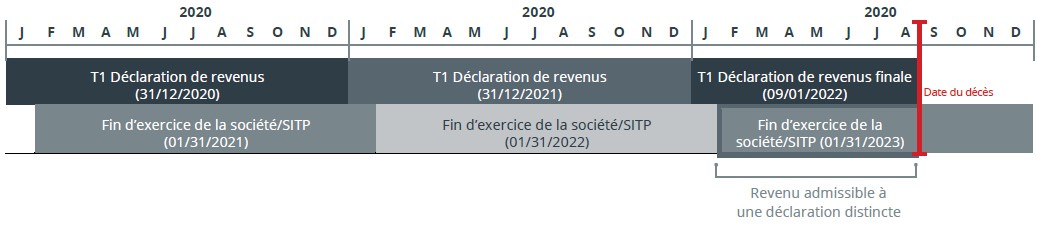

- Le contribuable décède le 1er septembre 2022;

- Le contribuable était propriétaire d’une entreprise aumoment de son décès;

- L’exercice financier de l’entreprise se termine le31 janvier.

Comme on peut le voir dans le calendrier à la page suivante, si le contribuable avait touché un revenu entre le 1er février et le 1er septembre 2022, ce revenu aurait pu faire l’objet d’une déclaration distincte.

Date limite: Cette déclaration facultative est exigible à la même date que la déclaration à la date du décès.

04

Déclaration de revenus d’une succession assujettie à l’imposition à taux progressifs

Il peut être possible de produire une autre déclaration facultative si la personne décédée était bénéficiaire d’une succession assujettie à l’imposition à taux progressifs (« SITP ») qui ne déclare pas son revenu selon l’année civile.

Si la personne décédée a touché un revenu ou des gains en capital distribués à partir d’une SITP, une déclaration de revenus distincte peut être produite comme l’indique le calendrier ci-dessous.

Date limite: Cette déclaration facultative est exigible à la même date que la déclaration à la date du décès.

Collaboration avec les conseillers fiscaux

En cas de décès d’un contribuable, il est important de communiquer de façon proactive avec les conseillers fiscaux de la succession pour aider à choisir la méthode de déclaration fiscale la plus efficace pour les revenus et les gains en capital dans l’année du décès. La production de multiples déclarations peut souvent être très avantageuse pour la succession et les bénéficiaires du défunt, mais lorsqu’on tient compte de la complexité accrue pour le liquidateur, des honoraires professionnels supplémentaires et peut-être des délais qui s’ajouteront à l’administration de la succession, il se pourrait que tout cet exercice ait peu de valeur. Pour de plus amples renseignements et des conseils, communiquez avec le Groupe Planification de patrimoine avancée de Wellington-Altus.